マイナンバー(社会保障・税番号)制度に対する企業対応を、2回にわけて解説します。

1. いつからマイナンバー制度への対応が必要か

国民の一人ひとりにマイナンバー(12桁の個人番号)が割り当てられ、2016年1月から、社会保障・税・災害対策の行政手続きでマイナンバーの使用が始まりました。

民間事業者でも、従業員やその扶養家族のマイナンバーを、給与所得の源泉徴収票や社会保険の被保険者資格取得届などに記載し、行政機関などに提出する必要があります。

また、取引先に対する報酬、契約金、賞金、不動産使用料などの支払調書、株主・出資者に対する配当、剰余金の分配や利息の支払調書にも、マイナンバーの記載が必要になります。

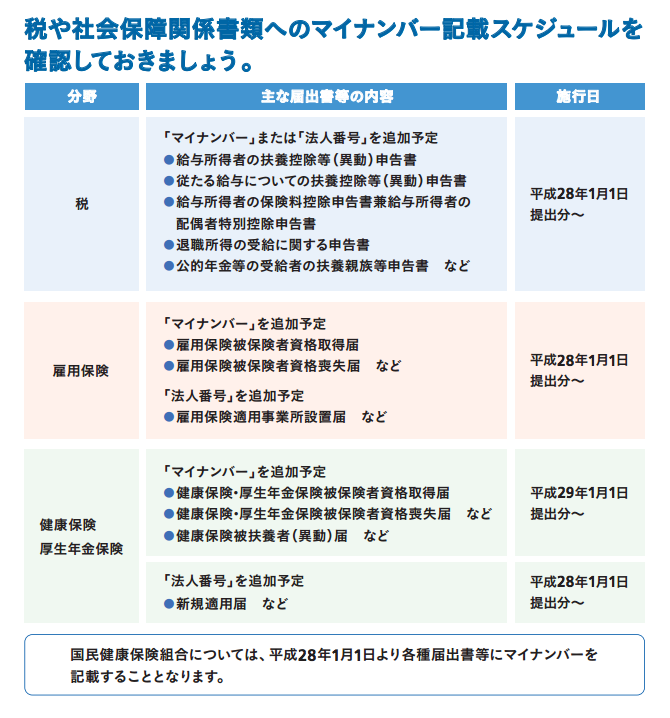

具体的には、税務については2016年分の調書(2016年1月の給与支払いから適用になりますが、中途退職者を除き、年末調整は2017年1月末までに提出する源泉徴収票)から、雇用保険は2016年1月以降に入社ないし退社する従業員から、健康保険・厚生年金保険は2017年1月から、それぞれ従業員のマイナンバー記載が必要になります。

ただし、健康保険組合の都合で2016年夏等早期に提出する必要もありえますので、所属する健保組合に問い合わせをしましょう。

ということは、マイナンバーを記載した法定調書などを、行政機関などに提出する時までに取得すればいいのです。例えば、給与所得の源泉徴収票であれば、2016年1月の給与支払から適用されるので、中途退職者を除き、2017年1月末までに提出する源泉徴収票からマイナンバーを記載する必要があります。

2. 個人番号の収集にあたって

マイナンバーを取得する際は本人に利用目的を明示するとともに、他人へのなりすましを防ぐために本人確認を必ず行う必要があります。

マイナンバーの提供を拒まれた場合は、社会保障や税の決められた書類にマイナンバーを記載することは法令で定められた義務であることを周知し、提供を求めてください。それでも提供を受けられないときは、税務署、年金事務所等の書類提出先の指示に従ってください。

税の調書等については、国税庁がQ&Aを示しています。まずはマイナンバーの記載は法律で定められた義務であることを伝えて、提供を求め、それでもなお、提供を受けられない場合、提供を求めた経過等を記録、保存するなどすれば、マイナンバーの記載がなくても、税務署は書類を受理することになっています。

マイナンバーを取得する際には、正しい番号であることの確認(番号確認)と、番号の正しい持ち主であることの確認(身元確認)が必要です。

原則として、

①個人番号カード

②通知カード又はマイナンバーの記載された住民票の写しと運転免許証

などで確認する必要があります。

しかし、雇用関係にあることなどから本人に相違ないことが明らかに判断できると認められるときは身元確認書類を不要とすることも認められています。

3. 目的以外のマイナンバーの利用・提供はできません

マイナンバーは法律又は条例に定められた利用範囲を超えて利用することはできません。マイナンバーを含む個人情報をむやみに提供することもできません。マイナンバーを取り扱う際は、漏えい、滅失、毀損を防止するため、適切な管理のための措置を講じる必要があります。特定個人情報保護委員会のガイドライン(「特定個人情報の適正な取扱いに関するガイドライン(事業者編)」)を参照してください。

……次回に続きます。